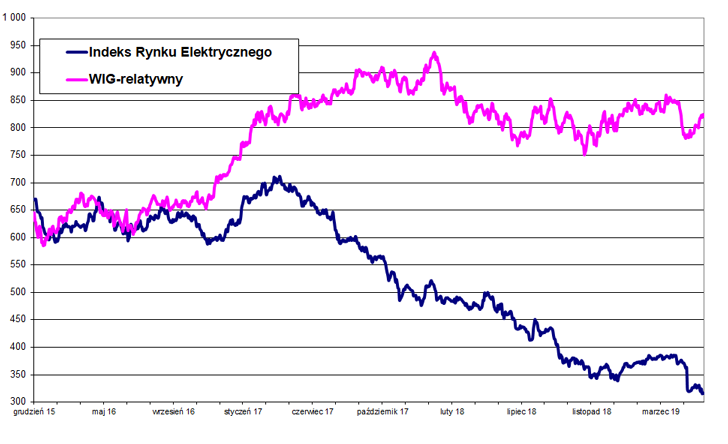

Pogrom na giełdowym parkiecie

Już dawno na warszawskiej giełdzie nie było tak słabego miesiąca dla spółek z branży elektrycznej. Odzwierciedlających ich notowania indeks spadł o 11,4 proc., a zwyżką maj zakończyły zaledwie 3 spółki z 22 notowanych.

W największym stopniu do fatalnego obrazu branży przyczyniła się Elektrobudowa, której kurs znów wyraźnie spadł (tym razem aż o 40 proc.), bo inwestorzy boją się o przyszłość spółki. Z jej akcjonariatu systematycznie ewakuują się otwarte fundusze emerytalne – Aviva OFE zmniejszył właśnie udział do poniżej 10 proc. Tymczasem niespodziewaną deklarację objęcia nowych akcji za 31,5 mln zł (a więc po 3,5 zł za sztukę, na GPW kurs sięgał w dniu deklaracji 9 zł) złożyła firma Zarmen. Dzięki temu podmiot stałby się akcjonariuszem większościowym, z udziałem na poziomie 65,47 proc.

Indeks rynku elektrycznego maj 2019

Grupa Zarmen jest liderem na rynku kompleksowego wykonania inwestycji przemysłowych w regionie i skupia 13 firm, m.in. Kofamę Koźle i Koksownię Częstochowa Nową.

Deklaracja zakłada, że walne zgromadzenie Elektrobudowy (obecnie decydujący na nim głos mają OFE) uchwaliłoby podwyższenie kapitału w drodze emisji prywatnej 9 mln akcji, z wyłączeniem prawa poboru. Tak stało się już w czerwcu, a emisja będzie kierowana do wybranych inwestorów, z zachowaniem prawa pierwszeństwa dla dotychczasowych udziałowców. Jednocześnie walne zgromadzenie udzieliło absolutorium zarządowi i członkom rady nadzorczej. Oznacza to, że do ich pracy nie zgłoszono zastrzeżeń.

Nowa emisja akcji będzie też w XTPL. Spółka chce z niej pozyskać 8,5 mln zł, a jak przekonuje zarząd – walorami zainteresowani są inwestorzy zagraniczni. Pieniądze pójdą na rozwój, w szczególności na rynku Azji Południowo-Wschodniej.

Technologia rozwijana przez XTPL ma zmienić reguły gry panujące w przemyśle. Widzimy to wyraźnie, rozmawiając chociażby z korporacjami z branży wyświetlaczy (flat display market), czyli pierwszego rynku, w którym spółka zamierza wdrożyć swoją technologię. Budujemy wokół siebie silne struktury międzynarodowych ekspertów rynkowych – skupionych w Radzie Doradczej – i jesteśmy otwarci na współpracę z zagranicznymi inwestorami, którzy mają olbrzymie doświadczenie w inwestowaniu w spółki technologiczne na wczesnym etapie rozwoju. Rozumieją oni długofalowy potencjał XTPL i są cierpliwi we wspieraniu spółki na drodze do komercjalizacji. Dlatego z dużą satysfakcją odebraliśmy deklarację zainteresowania objęciem emisji od kolejnych międzynarodowych funduszy – mówi dr Filip Granek, prezes oraz współtwórca XTPL.

Jak zapewnił prezes, XTPL ma zabezpieczone środki na działalność, jednak zastrzyk świeżego kapitału zwiększa możliwości prowadzenia przez spółkę prac komercjalizacyjnych. Firma rozwija i komercjalizuje na światowym rynku technologię umożliwiającą ultraprecyzyjne drukowanie nanomateriałów. Technologia ta ma ułatwić produkcję nowej generacji monitorów, ekranów dotykowych, ogniw fotowoltaicznych i wyświetlaczy – gdzie XTPL może dostarczyć technologię naprawy przerwanych, niezwykle cienkich połączeń metalicznych w układach elektronicznych.

O inwestorach myślą w ES-Systemie. Wiodący akcjonariusze producenta opraw oświetleniowych rozpoczęli przegląd opcji strategicznych. Komunikat sformułowano dość ogólnikowo, podkreślając, że akcjonariusze zamierzają „dokonać oceny uwarunkowań rynkowych i form możliwej współpracy z podmiotami zewnętrznymi”. Wśród rozważanych opcji jest m.in. pozyskanie inwestora strategicznego lub finansowego zainteresowanego nabyciem akcji oraz zawarcie aliansów strategicznych.

Tego typu przeglądy stały się w ostatnich dwóch latach popularne wśród spółek z GPW, ale choć cel zwykle mają ten sam (czyli dofinansowanie firmy lub spieniężenie akcji przez część dotychczasowych akcjonariuszy), to w wielu przypadkach kończą się niczym, bo albo nie ma zainteresowania, albo jeśli jest, to strony nie dogadują się co do ceny. Kapitalizacja ES-Systemu to obecnie około 100 mln zł, ale kurs po spadku w 2011 r. stanął w miejscu, a zyski spółki to rosną, to spadają, a dynamika przychodów jest niewielka lub wręcz ujemna. Największym akcjonariuszem spółki jest Bożena Ciupińska, która poprzez August Investment kontroluje 29,4 proc. akcji. Pakiet 20 proc. należy do Bogusława Pilszczka, 11,6 proc. do Jacka Wysockiego, a 8,2 proc. do Marty Pilszczek. To właśnie ci akcjonariusze (w sumie mają prawie 70 proc. akcji) zdecydowali się na przegląd opcji strategicznych.

79 proc. akcji Apanetu należy w sumie do kilku osób, które przez wiele miesięcy okopały się po dwóch stronach barykady i wzajemnie atakowały. W końcu jednak zapanowała zgoda, której najważniejszą konsekwencją jest odzyskanie przez Apanet kontroli nad spółką zależną, poprzez którą de facto prowadzona jest działalność operacyjna i która generowała gros przychodów i zysków. Zakończone mają być także wszelkie wzajemne postępowania sądowe. Konflikt, który rozgorzał w 2017 r., doprowadził do spadku wartości rynkowej spółki o ponad 50 proc.

| Spółka | Stopa zwrotu w maju (w proc.) |

| Alumast | -3,9 |

| Apanet | -26,4 |

| Apator | -0,4 |

| APS Energia | -15,3 |

| Elektrobudowa | -40,4 |

| Elektromont | -6,7 |

| Elektrotim | -9,9 |

| ELQ | -43,1 |

| Energoaparatura | 0,9 |

| ES-System | -0,9 |

| Govena Lighting | -9,1 |

| Grodno | -13,2 |

| Lena Lighting | -0,8 |

| LUG | -17,0 |

| Luxima | – |

| ML System | -17,3 |

| Radpol | -5,9 |

| Relpol | 4,6 |

| Sonel | -1,7 |

| TIM | 18,0 |

| XTPL | -14,5 |

| ZPUE | -0,5 |

| Indeks Rynku Elektrycznego | -11,4 |

| WIG | -3,7 |

Kamil Zatoński

Zamów prenumeratę Rynku Elektrycznego Przejdź do formularza